Asset Management

Топ ценных активов по рыночной капе (на 26/01/2026)

- 30 января 2026, 19:52

- |

- комментировать

- 314 | ★1

- Комментарии ( 0 )

BlackRock тайно скупает Биткоин

- 20 октября 2023, 14:10

- |

Как вам такая версия, что все мегагиганты управленцы активов типа BlackRock и другие уже сейчас покупают Биткоин через аффилированные компании, заранее зная решение об одобрении, а когда будет официальная новость об одобрении спотового ETF, то просто переведут на хранение в Circle кастодиану и в отчете 4 квартала отчитаются, что они запустили ETF.

Слабо верится, что BlackRock и другие будут покупать в день одобрения ETF, т.к цены будут крайне невыгодными.

Также есть информация, что: «аналитики JPMorgan высоко оценивают шансы одобрения спотового ETF в США. По их мнению, положительного решения от SEC стоит ожидать в «течение месяцев».

Эксперты подчеркнули, что Комиссия может удовлетворить сразу все предложения в целях справедливой конкуренции.»

«Coinbase уверена в одобрении спотового BTC-ETF в США — CLO Coinbase»

Как-то все сходится как раз к началу 2024 года.

Подписывайся на нас:

Активы под управлением BlackRock снизились до $9,57 трлн вслед за коррекцией на рынке

- 18 апреля 2022, 10:09

- |

Крупнейшая в мире компания по управлению активами BlackRock Inc. (BLK) отчиталась за 1 кв. 2022 г. (1Q22) 13 апреля до открытия рынков. Выручка выросла на 6,8% до $4,7 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $9,52 в сравнении с $8,04 за 1Q21. Консенсус-прогноз аналитиков, согласно Refinitiv: выручка $4,73 млрд и EPS $8,75. Активы под управлением (AUM) выросли на 6,2% до $9,57 трлн, но по сравнению с 4Q21 AUM снизились на 4,4% с отметки $10 трлн.

За квартал чистый приток долгосрочных денег в управление составил $114 млрд, что на 14% ниже чем в 1Q21. Чистый приток в ETF составил $56 млрд в сравнении с $68 млрд годом ранее. В разрезе инструментов финансового рынка. Чистый приток в продукты, ориентированные на инвестиции в акции, вырос на 52% до $76 млрд. Чистый приток в фонды, инвестирующие в облигации и другие инструменты с фиксированной доходностью (fixed income), составил $7,5 млрд в сравнении с $61 млрд в 1Q21.

Вознаграждение за консультационные услуги и комиссии за управление выросли на 6,6% до $3,7 млрд. Доходы от продажи инвесторам акций сторонних взаимных фондов (distribution fees) составили $381 млн, что на 12% выше, чем годом ранее. Выручка от управления фондами акций выросла на 7,7% до $2 млрд. Доходы от управления фондами fixed income прибавили 1% и составили $941 млн. Чистая прибыль подскочила на 20% до $1,44 млрд.

( Читать дальше )

Активы под управлением BlackRock впервые превысили $10 трлн

- 25 января 2022, 17:42

- |

Крупнейшая в мире компания по управлению активами BlackRock Inc. (BLK) опубликовала отчёт за 4 кв. 2021 г. (4Q21) 14 января до открытия рынков. Выручка выросла на 14% до $5,1 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $10,42 в сравнении с $10,18 за 4q20. Консенсус-прогноз аналитиков Wall Street, согласно FactSet: выручка $5,16 млрд и EPS $10,16. Активы под управлением (AUM) выросли на 15,4% до $10,01 трлн, по сравнению с 3Q21 рост на 5,8%.

За квартал чистый приток долгосрочных денег в управление составил $169 млрд в сравнении с $116 млрд в 4Q20. Чистый приток в ETF составил $104 млрд, что на 32% выше, чем годом ранее. В разрезе инструментов финансового рынка. Чистый приток в продукты, ориентированные на инвестиции в акции, снизился на 6% до $45 млрд. Чистый приток в фонды, инвестирующие в облигации и другие инструменты с фиксированной доходностью (fixed income), составил $101 млрд, что на 61% выше чем в 4Q20.

Обзор результатов за 3Q21 читайте в блоге по ссылке.

( Читать дальше )

BlackRock получила лицензию в Китае

- 11 июня 2021, 12:27

- |

Крупнейшая в мире компания по управлению активами, BlackRock (BLK), получила разрешение Китайской комиссии по ценным бумагам (China Securities Regulatory Commission) для запуска взаимных фондов в стране. Лицензию получила китайская дочка BlackRock. Китай снял ограничения на доступ к внутреннему рынку управления активами в апреле 2020 в рамках торговой сделки с США.

BlackRock — первая из иностранных компаний, получившая доступ к рынку коллективных инвестиций Китая. Месяцем ранее лицензию получила компания по управлению богатством (wealth management), являющаяся совместным предприятием BlackRock, Temasek и China Construction Bank. Структуры других инвестиционных компаний, в том числе конкурента Fidelity, также подали заявки, чтобы запустить бизнес взаимных фондов в Китае.

Таким образом, у BlackRock две компании, работающие на китайском рынке. По оценкам Goldman Sachs, объем активов под управлением финансовых компаний в Китае превысит $70 трлн в течение ближайших десяти лет. Активы под управлением (AUM) BlackRock по итогам 1 кв. 2021 г. достигли $9 трлн.

( Читать дальше )

Аналитика группы Asset Management - Rietumu bank (16.09.2016)

- 16 сентября 2016, 17:31

- |

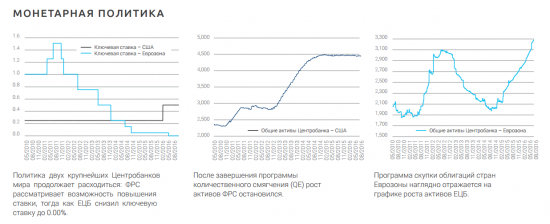

«Последний летний месяц порадовал спокойствием на финансовых рынках. Исторический максимум обновил не только S&P500, но и два других значимых индекса американских акций – Nasdaq и Dow Jones Industrial Average. Основными причинами роста можно назвать вышедшие отчетности компаний за вторую половину года, оптимистические ожидания инвесторов и монетарную политику ФРС. Стоит отметить, что волатильность на рынках акций в августе была крайне низкой. При условии сохранения низкой волатильности и учитывая историческую обратную взаимосвязь между волатильностью акций и доходностью спекулятивных бумаг, можно ожидать роста стоимости высокодоходных облигаций в будущем», – отмечают управляющие инвестиционными фондами RAM.

«Произошло улучшение бизнес активности в Китае, особенно в секторе услуг. Несмотря на замедление роста инвестиций, рост арендной платы в крупнейших городах по-прежнему стимулирует строительство, и как следствие спрос на сырьевые товары. В то же время, медленный тем поста экономики и инфляции, экстраординарная монетарная политика и повышенная стойкость к реформам, снижают привлекательность Европы», – считают эксперты.

В обзоре также отмечается, на стоимость нефти в этом месяце повлияли данные о снижении запасов нефтепродуктов и объявление о неформальной встрече ведущих производителей нефти в Алжире в конце сентября. Однако на рынках все-таки сохраняется высокая неопределенность, которая таит как риски, так и хорошие возможности.

( Читать дальше )

Отчет: Global Asset Management 2016 - консалтинговой компании BCG. (Англ язык.)

- 08 сентября 2016, 20:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал